近年來(lái),消費(fèi)金融公司不斷將産品和服務(wù)向三、四線城市下沉,逐步構(gòu)築線下網(wǎng)點(diǎn)和線上渠道互為補(bǔ)充的業(yè)務(wù)網(wǎng)格體系,提升金融服務(wù)的可得性和便利性,業(yè)務(wù)規(guī)模逐漸擴(kuò)大。不過(guò)消費(fèi)金融公司也面臨著信用風(fēng)險(xiǎn)和欺詐風(fēng)險(xiǎn)的衝擊以及網(wǎng)貸的激烈競(jìng)爭(zhēng),還需堅(jiān)持特色化、差異化、專業(yè)化,培育核心競(jìng)爭(zhēng)力

銀監(jiān)會(huì)最新數(shù)據(jù)顯示,截至12月15日,全國(guó)已批準(zhǔn)開業(yè)16家消費(fèi)金融公司。消費(fèi)金融公司與商業(yè)銀行錯(cuò)位競(jìng)爭(zhēng)、互補(bǔ)發(fā)展,以培養(yǎng)新消費(fèi)增長(zhǎng)點(diǎn)為目標(biāo),通過(guò)提供額度小、門檻低的消費(fèi)信貸産品,提升了中低收入者的消費(fèi)能力。

穩(wěn)步推進(jìn)特色化經(jīng)營(yíng)

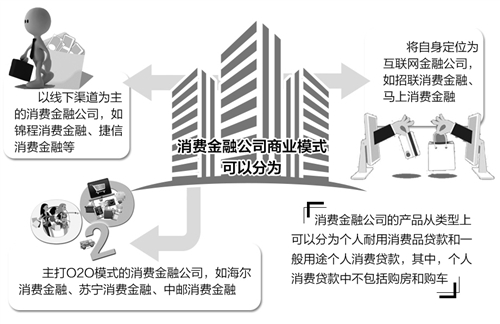

近年來(lái),消費(fèi)金融公司不斷將産品和服務(wù)向三、四線城市下沉,逐步構(gòu)築線下網(wǎng)點(diǎn)和線上渠道互為補(bǔ)充的業(yè)務(wù)網(wǎng)格體系,提升金融服務(wù)的可得性和便利性。並通過(guò)緊密結(jié)合消費(fèi)場(chǎng)景,積極拓展消費(fèi)信貸業(yè)務(wù),合作商戶類別從傳統(tǒng)零售商逐步拓展到教育、旅遊、健康等新興消費(fèi)領(lǐng)域,不斷尋求特色化發(fā)展。

四川錦程消費(fèi)金融公司重視線下經(jīng)驗(yàn),紮根四川本地市場(chǎng)深耕細(xì)作,本地合作商戶數(shù)超過(guò)1000家。四川錦程消費(fèi)金融公司副董事長(zhǎng)何維忠説,對(duì)線下業(yè)務(wù)的重視促使錦程能夠深度挖掘客戶需求,差異化定制産品設(shè)計(jì),並精細(xì)化市場(chǎng)行銷。做深線下業(yè)務(wù)的同時(shí),錦程也在積極嘗試線上業(yè)務(wù)轉(zhuǎn)型,尋找新的業(yè)務(wù)增長(zhǎng)點(diǎn)。

招聯(lián)消費(fèi)金融公司則確立了純線上的輕運(yùn)營(yíng)模式,通過(guò)搭建線上消費(fèi)場(chǎng)景平臺(tái)和後臺(tái)對(duì)接合作夥伴等方式,拓展各領(lǐng)域的消費(fèi)金融業(yè)務(wù);蘇寧消費(fèi)金融公司依託股東資源,充分融合線上蘇寧易購(gòu)電商平臺(tái)和線下全國(guó)1600多家蘇寧門店消費(fèi)場(chǎng)景,創(chuàng)新消費(fèi)金融O2O模式。數(shù)據(jù)顯示,截至2016年9月末,消費(fèi)金融公司發(fā)放家用電器、手機(jī)數(shù)位等耐用消費(fèi)品貸款餘額303.59億元,裝修、教育、旅遊、租房、高端醫(yī)療等一般用途消費(fèi)貸款餘額666.71億元。

浙商銀行經(jīng)濟(jì)分析師楊躍説,在經(jīng)濟(jì)新常態(tài)下,消費(fèi)在經(jīng)濟(jì)增長(zhǎng)中的重要性將會(huì)越來(lái)越凸顯,隨之需要更多的金融支援;個(gè)性化、多樣化的消費(fèi)替代模倣型排浪式消費(fèi),意味著會(huì)有更多元的消費(fèi)需求細(xì)分市場(chǎng)和潛在客戶;網(wǎng)際網(wǎng)路技術(shù)的發(fā)展使得消費(fèi)金融公司可用新的行銷渠道和獲客方式吸引客戶,並提供個(gè)性化的創(chuàng)新産品。

發(fā)展面臨諸多挑戰(zhàn)

消費(fèi)金融公司發(fā)展還面臨諸多挑戰(zhàn)。中國(guó)銀監(jiān)會(huì)非銀部主任毛宛苑説,消費(fèi)信貸市場(chǎng)參與主體增多,市場(chǎng)競(jìng)爭(zhēng)激烈。商業(yè)銀行借助專營(yíng)機(jī)構(gòu)與特色網(wǎng)點(diǎn)、網(wǎng)上銀行等加大對(duì)新消費(fèi)信貸領(lǐng)域的金融創(chuàng)新與支援力度。同時(shí),網(wǎng)際網(wǎng)路技術(shù)的變革衍生了新的業(yè)態(tài),網(wǎng)路借貸資訊仲介、小貸公司、電商企業(yè)等有針對(duì)性的抓住中低收入階層小額消費(fèi)信貸需求而迅速發(fā)展。

與此同時(shí),社會(huì)誠(chéng)信環(huán)境有待優(yōu)化,消費(fèi)信貸發(fā)展缺乏成熟的信用土壤。“目前,我國(guó)個(gè)人徵信體系建設(shè)尚不完善,徵信人群覆蓋有限,信用資訊難以有效整合導(dǎo)致消費(fèi)金融公司風(fēng)險(xiǎn)管控難度加大。”毛宛苑説,同時(shí),社會(huì)對(duì)小額失信行為的懲戒力度不夠,也加劇了消費(fèi)金融公司面臨的欺詐風(fēng)險(xiǎn)。

“由於消費(fèi)金融公司目前還處?kù)栋l(fā)展初期,多數(shù)公司在跑馬圈地,容易産生盲目提高額度、盲目給商家返傭等現(xiàn)象,對(duì)整個(gè)市場(chǎng)培育不利。”楊躍説,盈利模式和經(jīng)營(yíng)框架也有待完善,品牌形象還未充分顯現(xiàn)。

多位業(yè)內(nèi)人士表示,消費(fèi)金融公司還要堅(jiān)持特色化、差異化、專業(yè)化發(fā)展之路,培育核心競(jìng)爭(zhēng)力。

業(yè)內(nèi)人士説,消費(fèi)金融具有較強(qiáng)的消費(fèi)場(chǎng)景特徵,與消費(fèi)場(chǎng)景緊密結(jié)合有利於消費(fèi)金融公司切入客戶實(shí)際的信貸需求。同時(shí),消費(fèi)金融公司也應(yīng)適應(yīng)客戶消費(fèi)習(xí)慣,圍繞改善客戶體驗(yàn)進(jìn)行産品創(chuàng)新與運(yùn)營(yíng)機(jī)制創(chuàng)新。中國(guó)人民大學(xué)重陽(yáng)金融研究院客座研究員董希淼表示,今後,消費(fèi)金融公司可考慮改變單純依靠利差收入獲取收益的盈利模式,通過(guò)提供融資之外的資訊仲介等服務(wù)增強(qiáng)客戶黏性,提升服務(wù)的增值空間。

守好風(fēng)控“生命線”

數(shù)據(jù)顯示,截至三季度末,消費(fèi)金融公司平均不良貸款率為4.11%。毛宛苑説,因?yàn)橄M(fèi)金融公司具有“無(wú)抵押、無(wú)擔(dān)保”“小額分散”、面向中低收入者的特點(diǎn),風(fēng)險(xiǎn)處?kù)逗侠砜煽毓?fàn)圍,但仍需牢築風(fēng)險(xiǎn)防線。

蘇寧消費(fèi)金融公司總經(jīng)理陳鳴説,蘇寧消費(fèi)金融成立初期就遭遇過(guò)信用風(fēng)險(xiǎn)和欺詐風(fēng)險(xiǎn)的雙重衝擊,這也是行業(yè)普遍面臨的問(wèn)題。

為此,蘇寧消費(fèi)金融構(gòu)建了“任性雲(yún)控”系統(tǒng),融合了貸前審查、貸中監(jiān)控、貸後管理等功能。基於大數(shù)據(jù)挖掘和分析的全流程反欺詐防控體系,加上人臉識(shí)別、實(shí)名認(rèn)證、銀行卡認(rèn)證等多種手段,“任性雲(yún)控”基本實(shí)現(xiàn)了對(duì)信用風(fēng)險(xiǎn)的動(dòng)態(tài)管理、對(duì)欺詐風(fēng)險(xiǎn)的多維防控。

“作為線上運(yùn)營(yíng)的消費(fèi)金融公司,高效實(shí)時(shí)的網(wǎng)際網(wǎng)路風(fēng)控能力是招聯(lián)穩(wěn)健、可持續(xù)發(fā)展的生命線。”招聯(lián)消費(fèi)金融公司總經(jīng)理章楊清表示,當(dāng)前,消費(fèi)金融領(lǐng)域競(jìng)爭(zhēng)激烈,可能的後果就是客戶多頭負(fù)債,從而會(huì)導(dǎo)致行業(yè)過(guò)度授信,這是最大的風(fēng)險(xiǎn)。隨著客戶進(jìn)一步下沉,未來(lái)的不良率將可能有所上升。需要在風(fēng)險(xiǎn)可控的範(fàn)圍內(nèi),做好品質(zhì)和規(guī)模的平衡。

恒豐銀行研究院研究員楊芮建議,通過(guò)大數(shù)據(jù)徵信等手段完善徵信系統(tǒng),建立消費(fèi)金融平臺(tái)聯(lián)盟,破解發(fā)展中遭遇的資訊孤島難題,提升消費(fèi)金融公司的風(fēng)控水準(zhǔn);同時(shí),消費(fèi)金融公司需培養(yǎng)用戶良好的分期消費(fèi)習(xí)慣,帶動(dòng)用戶珍惜自身的信用記錄。

[責(zé)任編輯:葛新燕]