京華時報訊(記者余雪菲)距網(wǎng)路支付新規(guī)徵求意見稿發(fā)佈四個月後,央行昨天發(fā)佈《非銀行支付機構(gòu)網(wǎng)路支付業(yè)務管理辦法》(下稱《辦法》),自2016年7月1日起實施。根據(jù)新規(guī),網(wǎng)路支付管理基本參照銀行賬戶管理,也分為三類賬戶,分別規(guī)定限額。相較于徵求意見稿,日支付限額從5000元有條件升至1萬。

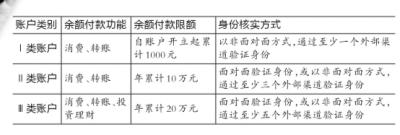

《辦法》將個人支付賬戶擴充為三類。在功能上,三類賬戶都可以消費、轉(zhuǎn)賬,但只有Ⅲ類賬戶可以投資理財;在限額上,Ⅰ類賬戶自賬戶開立起累計限額1000元(類似微信中的零錢包),Ⅱ類賬戶年累計10萬元,Ⅲ類賬戶年累計20萬元,後兩者限額累計中不含從支付賬戶中提現(xiàn)回銀行賬戶的數(shù)額。

《辦法》對支付機構(gòu)實施分類管理,評為“A”類,且Ⅱ類、Ⅲ類支付賬戶實名比例超過95%的支付機構(gòu),可適度提高交易限額,未採用數(shù)字證書或電子簽名時,達到實名制管理要求的Ⅱ類、Ⅲ類支付賬戶餘額付款單日限額可以提高至1萬元。

評為“B”類,且Ⅱ類、Ⅲ類支付賬戶實名比例超過90%的支付機構(gòu),未採用數(shù)字證書或電子簽名時,達到實名制管理要求的Ⅱ類、Ⅲ類支付賬戶餘額付款單日限額可以提高至7500元。

央行表示,年累計限額以及單日累計限額,都僅針對個人支付賬戶“餘額”付款交易。客戶通過支付機構(gòu)進行銀行網(wǎng)關支付、銀行卡快捷支付,年累計限額、單日累計限額根據(jù)相關規(guī)定由支付機構(gòu)、銀行和客戶自主約定,不受上述限額約束。

根據(jù)《辦法》釋義,支付賬戶的主體是指獲準辦理網(wǎng)路支付業(yè)務的非銀行機構(gòu),例如支付寶、財付通賬戶等。

業(yè)內(nèi)人士指出,對於超過1萬元的大額支付,用戶仍可選擇網(wǎng)銀支付,或者額度上限較高的股份制銀行快捷支付來完成。

■關注

《辦法》出現(xiàn)兩處較大變動

記者對比發(fā)現(xiàn),《辦法》較此前的徵求意見稿主要有兩個方面的大變動:一是優(yōu)化了個人支付賬戶分類方式,從兩類擴充為三類;二是對支付機構(gòu)實施分類管理,根據(jù)支付機構(gòu)分類評定情況、支付賬戶實名制落實情況,制定了差別化監(jiān)管措施。

中國支付清算協(xié)會秘書長蔡洪波表示,《辦法》

較7月發(fā)佈的徵求意見稿做了進一步調(diào)整,引入了新的分類管理和正向激勵的思路和舉措。針對不同的分類等級實施差別化的監(jiān)管措施,防止在差異性較大的支付行業(yè)實行“一刀切”監(jiān)管可能帶來的不公平性。

蔡洪波表示,監(jiān)管部門堅持正向激勵的原則,給予支付機構(gòu)中的“好孩子”更充分的信任和更有力的支援。綜合評定高、賬戶實名制做得好的支付機構(gòu)在客戶身份驗證渠道、支付賬戶轉(zhuǎn)賬功能、支付賬戶單日交易限額、銀行卡快捷支付驗證方式、個人賣家管理等方面更具監(jiān)管彈性和靈活性,能夠獲得更多的創(chuàng)新支援,真正做到讓“好孩子不吃虧”。

■答疑

1.監(jiān)管的主要措施是什麼?

答:一是清晰界定支付機構(gòu)定位。堅持小額便民、服務於電子商務的原則,有效隔離跨市場風險。

二是堅持支付賬戶實名制。針對網(wǎng)路支付非面對面開戶的特徵,強化支付機構(gòu)通過外部多渠道交叉驗證識別客戶身份資訊的監(jiān)管要求。

三是兼顧支付安全與效率。本著小額支付偏重便捷、大額支付偏重安全的管理思路,引導支付機構(gòu)採用安全驗證手段來保障客戶資金安全。

四是突出對個人消費者合法權(quán)益的保護。引導支付機構(gòu)建立完善的風險控制機制。

五是實施分類監(jiān)管推動創(chuàng)新。對支付機構(gòu)及其相關業(yè)務實施差別化管理,引導和推動支付機構(gòu)在符合基本條件和實質(zhì)合規(guī)的前提下開展技術創(chuàng)新、流程創(chuàng)新和服務創(chuàng)新。

2.支付賬戶與銀行賬戶有何不同?

答:支付賬戶最初是支付機構(gòu)為方便客戶網(wǎng)上支付和解決電子商務交易中買賣雙方信任度不高而為其開立的,與銀行賬戶有明顯不同。

一是提供賬戶服務的主體不同,支付賬戶由支付機構(gòu)為客戶開立,主要用於電子商務交易的收付款結(jié)算。銀行賬戶由銀行業(yè)金融機構(gòu)為客戶開立,賬戶資金除了用於支付結(jié)算外,還具有保值、增值等目的。

二是賬戶資金餘額的性質(zhì)和保障機制不同。支付賬戶餘額

類似于預付費卡中的餘額,是支付機構(gòu)以其自身名義存放在銀行,並實際由支付機構(gòu)支配與控制。該餘額不受存款保險條例保護。一旦支付機構(gòu)出現(xiàn)經(jīng)營風險或信用風險,將可能導致客戶遭受財産損失。

3.交易限額的規(guī)定會不會影響便捷性?

答:網(wǎng)路支付應始終堅持為社會提供小額、快捷、便民小微支付服務的宗旨。Ⅱ類、Ⅲ類個人支付賬戶年累計10萬元、20萬元的限額,能夠滿足絕大部分客戶使用支付賬戶“餘額”進行付款的需求。對極少數(shù)消費者,或者消費者偶發(fā)的大額支付,可以通過支付賬戶餘額支付、銀行卡快捷支付、銀行網(wǎng)關支付等方式組合完成。

同時,為引導支付機構(gòu)提高交易驗證方式的安全性,辦法規(guī)定,對於交易驗證安全級別較高的支付賬戶“餘額”付款交易,支付機構(gòu)可以與客戶自主約定單日累計限額;但對於安全級別不足的支付賬戶“餘額”付款交易,辦法規(guī)定了單日累計限額。單日累計1000元、5000元的限額能夠有效滿足絕大部分客戶使用支付賬戶“餘額”進行付款的需求。此外,綜合評級較高且實名制落實較好的支付機構(gòu)單日支付限額最高可提升到現(xiàn)有額度的2倍。

蔡洪波舉例稱,如果你春節(jié)發(fā)10000元以內(nèi)的紅包,最簡單的方法就是將支付賬戶升級到Ⅲ類賬戶,同時選擇A等級的支付機構(gòu)。超過10000元的,可以使用快捷支付從銀行卡直接轉(zhuǎn)錢進行組合支付,滿足大額紅包的支付需求。京華時報記者余雪菲綜合新華社

[責任編輯: 李振]

近日,浙江義烏一名男子在網(wǎng)上不斷炫富,還用百元大鈔點煙...

關注臺灣食品油事件