自2015年6月15日以來,A股經(jīng)歷三輪大幅下跌,期間最大跌幅達(dá)49%,目前上證綜指已在3000點附近窄幅震蕩近6個月,投資者對A股興趣大減,全A單日成交額從高峰時的2.56萬億跌至當(dāng)前的3745億,融資餘額口徑從高峰期的2.3萬億回落至當(dāng)前的8997億。但是A股真的不具賺錢效應(yīng)麼?本文從大類資産配置角度對比A股、債市、房市的收益率高低,同時也分析A股機構(gòu)投資者的權(quán)益投資收益率,以解A股能否賺錢之惑。

1.A股收益率被低估,傻瓜式投資收益率超巴菲特

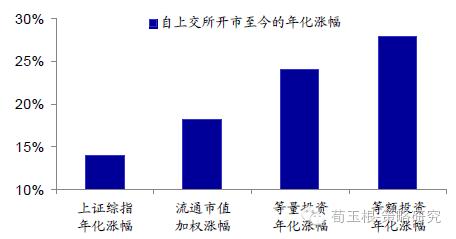

上證綜指低估A股真實投資收益率。1990年12月19日上交所正式開業(yè),當(dāng)時A股僅有8隻股票,經(jīng)過25年的發(fā)展迄今A股已有2923家上市公司,期間上證綜指漲幅高達(dá)29.0倍,年化漲幅為14.0%,同期A股(流通市值加權(quán))漲幅為74倍,年化漲幅18.2%。上證綜指低估A股真實投資收益率,這是因為:其一,中小市值公司憑殼價值和並購重組優(yōu)勢更易獲高漲幅(詳見《A股的“小”神話:市值越小越妖》—20151231),但上證綜指成分股多為大市值藍(lán)籌,以當(dāng)前成分股為例,其總市值均值和中值分別為258和89億元,而當(dāng)前A股分別為177和82億元;其二,上證綜指在指數(shù)編制時未考慮到分紅收入,以15年末的1119隻成分股為例,其中761隻個股年內(nèi)實施分紅,年均分紅率為43.2%。

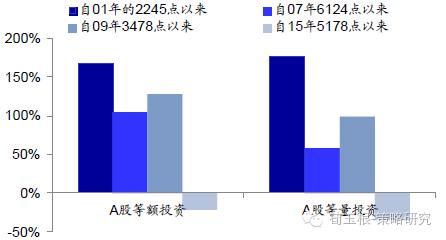

A股傻瓜式投資收益率超巴菲特。為進(jìn)一步衡量A股真實收益率,在此以兩種口徑計算自上交所開市至今的A股收益率。口徑一:每年年初買入等額所有A股,A股等額投資漲幅為576倍,年化漲幅為28.0%;口徑二:每年年初買入等量所有A股,A股等量投資漲幅為256倍,年化漲幅為24.0%。考慮最糟糕的情況,在四個歷史高點(01年的2245點、07年6124點、09年3478點、15年5178點),買入等額所有A股,持有至今收益率分別為168%、105%、128%、-22%,買入等量所有A股,持有至今收益率分別為176%、58%、98%、-35%,雖然短期A股較大跌幅將侵蝕投資收益率,但從更長期A股投資收益率相當(dāng)豐厚。此外,A股等額和等量投資收益率已超巴菲特21%的歷史年化收益率,但以散戶為主的投資者結(jié)構(gòu)決定A股的波動性更大,從上交所開市至今上證綜指月度漲跌幅的標(biāo)準(zhǔn)差系數(shù)(標(biāo)準(zhǔn)差/均值)為8.0,同期標(biāo)普500和道指分別為5.9和5.7,投資A股需要更多耐心才能獲豐厚投資回報。

[責(zé)任編輯:李帥]