製圖:張芳曼

盤活存量資金推十大措施

信貸資産證券化轉常規(guī)條件基本具備

7月5日,國務院新聞辦公室就新近發(fā)佈的《國務院辦公廳關於金融支援經(jīng)濟結構調整和轉型升級的指導意見》(簡稱《意見》)舉行新聞發(fā)佈會。記者從會上獲悉,下一步我國將支援信貸資産證券化逐步從試點階段轉為常規(guī)化,目前各項條件已經(jīng)基本具備。

增量資金重點投向小微企業(yè)、居民消費等八大領域

中國銀監(jiān)會主席助理楊家才指出,《意見》的核心要義就是要“盤活存量資金,用好增量資金,加快資金週轉速度,提高資金使用效率。”一方面盤活現(xiàn)有的存量,使存量通過調整變成需要的增量;另一方面明確增量的投向,實現(xiàn)産業(yè)結構調整和轉型升級。

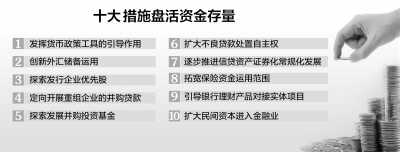

在“盤活存量”方面,具體包括十大措施:第一是充分發(fā)揮貨幣政策工具的引導作用,主要是要通過再貼現(xiàn)、再貸款和差額存款準備金率的動態(tài)調整機制進行引導;二是創(chuàng)新外匯儲備的應用,主要是拓展外匯儲備委託貸款和商業(yè)銀行轉貸款渠道;三是探索發(fā)行企業(yè)優(yōu)先股;四是定向開展重組企業(yè)的並購貸款,並且適當延長並購貸款期限;五是探索發(fā)展並購投資基金;六是支援銀行開展不良貸款轉讓,擴大銀行不良貸款自主核銷權,及時主動消化吸收風險;七是逐步推進信貸資産證券化常規(guī)化發(fā)展,特別是把一些收益率比較穩(wěn)定、期限比較長的優(yōu)質貸款證券化,把存量變成新的增量;八是拓寬保險資金的應用化;九是引導銀行理財産品對接實體經(jīng)濟,讓銀行理財成為債權融資、直接融資的重要工具;十是擴大民間資本進入。

同時也要“用好增量”,關注增量資金的重點投向:一是用於支柱産業(yè),製造業(yè)、戰(zhàn)略性新興産業(yè)、資訊技術,傳統(tǒng)産業(yè)的升級改造、綠色生態(tài)等;二是用於過剩行業(yè)中有競爭力、有市場、有效益的企業(yè)和産品;三是用於小微企業(yè),特別是科技性、創(chuàng)新性或者創(chuàng)業(yè)性的小微企業(yè);四是用於現(xiàn)代化産業(yè)和農村新型金融主體;五是居民消費;六是國際化發(fā)展的優(yōu)勢企業(yè);七是重點在建、續(xù)建工程和項目;八是重大基礎設施改造,保障性安居工程。

信貸資産證券化是市場關注的焦點。2005年,我國開始進行資産證券化試點。“將信貸資産證券化逐步從試點階段轉為常態(tài)化,可以為商業(yè)銀行盤活存量創(chuàng)造一個重要的出口,推動直接融資的發(fā)展。”中國人民銀行金融市場司司長謝多表示。

支援銀行發(fā)行“三農”專項金融債,擴大林權抵押貸款

在金融支援現(xiàn)代農業(yè)發(fā)展方面,中國銀監(jiān)會政策法規(guī)部主任黃毅透露,今年將支援符合條件的銀行發(fā)行“三農”專項金融債,同時擴大林權抵押貸款,探索開展農村土地承包經(jīng)營權、宅基地使用權和大中型農機具抵押貸款試點。將對中小金融機構繼續(xù)實施較低的存款準備金率,並支援農業(yè)銀行在總結試點經(jīng)驗的基礎上,逐步擴大縣域“三農金融事業(yè)部”試點省份範圍。

中國人民銀行貨幣政策司副司長孫國峰指出,將對農村商業(yè)銀行、農村合作銀行、農村信用社繼續(xù)實行比大型商業(yè)銀行低2個、5.5個、6個百分點的存款準備金率。對於資産規(guī)模比較小、涉農貸款比例比較高的農村合作銀行和農村信用社,在上述基礎上再降1個百分點。同時,對縣域法人金融機構新增存款用於當?shù)刭J款比例經(jīng)考核達標的機構,執(zhí)行低於同類金融機構正常標準1個百分點的存款準備金率。

小微企業(yè)貸款達16萬億,佔信貸市場貸款總量22%

未來支援小微企業(yè)發(fā)展,將有哪些新的舉措?黃毅指出將包括十個方面具體措施,一是發(fā)行小微企業(yè)專項金融債;二是信貸資産證券化的空間用於小微企業(yè)貸款;三是試點推廣小額信貸保證保險;四是對中小金融機構繼續(xù)實施較低的差額存款準備金率;五是適度放開小額外保內貸業(yè)務;六是適當提高小微企業(yè)貸款的不良貸款容忍度;七是建立小微企業(yè)信貸風險補償基金。鼓勵地方政府出資設立或參股融資性擔保公司;八是金融機構延伸網(wǎng)點、下沉服務;九是支援小微企業(yè)資訊整合,加快推進中小企業(yè)信用體系建設;十是完善金融服務定價管理機制,嚴格執(zhí)行信貸“七不準”和收費“四公開”規(guī)定。

據(jù)介紹,目前小微企業(yè)的貸款達到16萬億,佔整個中國信貸市場貸款總量的22%左右。在全國5100萬家小微企業(yè)中,有1000多萬家能夠獲得貸款,2400萬家能享受到金融服務,佔整個小微企業(yè)的47%。

理財産品和信託業(yè)務受嚴格監(jiān)管,不屬影子銀行範圍

影子銀行風險究竟有多大?楊家才指出:“了解影子銀行風險,首先應該明確影子銀行的定義和範圍。按照國際權威監(jiān)管機構——金融穩(wěn)定理事會標準,影子銀行定義為‘銀行監(jiān)管體系之外,可能引發(fā)系統(tǒng)性風險和監(jiān)管套利等問題的信用仲介體系’。目前銀行理財産品和信託業(yè)務均受到嚴格的監(jiān)管,不屬於影子銀行範圍,也不可能産生系統(tǒng)性風險。與此同時,也要規(guī)範理財産品,使其對接實體企業(yè)和項目産品。”

[責任編輯: 普燕]

近日,浙江義烏一名男子在網(wǎng)上不斷炫富,還用百元大鈔點煙...

關注臺灣食品油事件