林麗是一位90後的職場新人,最近想出國旅遊,但苦於沒有那麼多現(xiàn)金。不放棄的她,注意到了不少消費(fèi)金融公司提供的旅遊費(fèi)分期,短短3天時間貸款就申請下來了。

最近兩個月,與氣溫一樣火熱的還有消費(fèi)金融。

6月22日,重慶銀行、物美控股等六家股東組成的馬上消費(fèi)金融公司成立。同日,中國工商銀行的個人信用消費(fèi)金融中心成立。7月9日,中信銀行公告將信用卡業(yè)務(wù)獨(dú)立佈局消費(fèi)信貸。7月17日杭州銀行獲準(zhǔn)籌建杭銀消費(fèi)金融公司。沒過幾天,中國平安旗下“普惠金融”業(yè)務(wù)集群宣佈整合完成,號稱是目前中國最大的消費(fèi)金融公司。

消費(fèi)金融公司一夜之間遍地開花與政策的放開分不開。6月18日,國務(wù)院將消費(fèi)金融公司試點(diǎn)城市由之前的16家擴(kuò)大至全國,且將審批權(quán)下放到省級部門。

“現(xiàn)在是銀行發(fā)展消費(fèi)金融的黃金時代,從宏觀環(huán)境到監(jiān)管政策,以及整個社會對信用貸款的認(rèn)識,都給消費(fèi)金融提供了很好的環(huán)境。”一位銀行人士向記者表示。

各路資本逐鹿消費(fèi)金融,銀行能否脫穎而出值得拭目以待。

銀行轉(zhuǎn)型新增長點(diǎn)

習(xí)慣做“大企業(yè)大客戶”的銀行,為何這次都盯上了消費(fèi)金融?

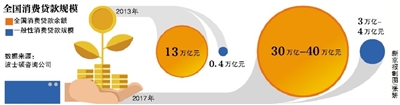

根據(jù)波士頓諮詢公司(BCG)數(shù)據(jù),截至2014年,個人消費(fèi)貸款餘額大約是7.7萬億元人民幣,預(yù)計到2018年將增長至17.5萬億元。

“長期以來,我國商業(yè)銀行的服務(wù)對象主要是企事業(yè),還沒有將注意力轉(zhuǎn)向消費(fèi)者。因此,銀行自身的消費(fèi)信貸業(yè)務(wù)佔(zhàn)比也不高、特別是純消費(fèi)信貸業(yè)務(wù)。”西南財經(jīng)大學(xué)金融學(xué)院執(zhí)行院長張橋雲(yún)表示。

事實(shí)上,銀行算是消費(fèi)金融領(lǐng)域的老玩家,信用卡業(yè)務(wù)就是消費(fèi)金融産品的典型代表,除此之外還有個人抵押貸款,但這些産品依然無法完全滿足新興消費(fèi)者的消費(fèi)需求和消費(fèi)習(xí)慣。

BCG合夥人兼董事總經(jīng)理何大勇認(rèn)為,消費(fèi)貸款的增長率基本上在20%以上,目前增長這麼快的産品和業(yè)務(wù)其實(shí)已經(jīng)不多了,消費(fèi)金融是原有銀行信用卡業(yè)務(wù)的補(bǔ)充。

此外,張橋雲(yún)表示,隨著利率市場化的不斷深化,銀行、特別是大型銀行傳統(tǒng)的依賴“大行業(yè)大企業(yè)”發(fā)展模式將受到衝擊,來自大企業(yè)的貸款需求減少,存貸利差收窄是必然趨勢。因此,調(diào)整服務(wù)對象,轉(zhuǎn)向零售業(yè)務(wù)乃大勢所趨,佈局消費(fèi)金融和社區(qū)金融是銀行的戰(zhàn)略選擇。

工行消費(fèi)信貸部總經(jīng)理盧海濤也表示,個人消費(fèi)金融中心也是推動工商銀行在發(fā)展過程的戰(zhàn)略轉(zhuǎn)型。面對經(jīng)濟(jì)下行的壓力加大,金融監(jiān)管的深化,利率市場化加快等等一系列的趨勢,銀行只有通過加快推動自身的經(jīng)營轉(zhuǎn)型,推動資本節(jié)約型的變化,才能夠培育新的業(yè)務(wù)增長點(diǎn)和盈利的增長帶。

手握用戶和資金

事實(shí)上,除了銀行、産業(yè)資本之外,消費(fèi)金融公司的新玩家還包括廣大網(wǎng)際網(wǎng)路金融公司,比如阿里巴巴和京東等推出的“花唄”、“白條”以及各種分期付款産品,一些P2P公司也紛紛推出消費(fèi)金融産品。

在眾多的競爭中,銀行做消費(fèi)金融有其自身的優(yōu)勢。“不僅有穩(wěn)定的資金來源,消費(fèi)金融跟信用卡、消費(fèi)信貸都是比較相關(guān)的,所以銀行有專業(yè)的優(yōu)勢。此外,銀行有基礎(chǔ)客戶群,可以成為潛在的消費(fèi)金融客戶。”

以馬上消費(fèi)金融公司為例,股東由銀行、保險和批發(fā)零售商組成,其中兩家零售商的會員卡用戶就超過1000萬。馬上消費(fèi)金融公司首席執(zhí)行官趙國慶表示,掌握大量客戶實(shí)際消費(fèi)數(shù)據(jù)和金融交易數(shù)據(jù),就能通過這些數(shù)據(jù)測算出客戶的綜合授信水準(zhǔn)。

“工行有4億個人客戶,可以支援個人信用消費(fèi)金融業(yè)務(wù)做大。”個人信用消費(fèi)金融中心總裁欒建勝説。工行將把在信用卡領(lǐng)域積累的經(jīng)驗(yàn)和模式,移植到消費(fèi)貸款中去。

在張橋雲(yún)看來,銀行有大量的住房按揭貸款,這是銀行創(chuàng)新信貸業(yè)務(wù),包括開展消費(fèi)金融的重要支撐。

但銀行的劣勢也顯而易見,一貫以保守文化示外的銀行,在網(wǎng)際網(wǎng)路經(jīng)濟(jì)下,市場反應(yīng)能力和創(chuàng)新能力明顯不足。

業(yè)內(nèi)擔(dān)心過度借貸

越來越多的消費(fèi)金融公司亮相,在共同做大消費(fèi)金融這塊蛋糕的同時,也引發(fā)了另一個問題——過度借貸。

尤其值得注意的是,目前消費(fèi)金融在年輕消費(fèi)者,特別是大學(xué)生群體裏迅速升溫。不少在校大學(xué)生通過信用貸款購買手機(jī)、電腦等數(shù)位産品,甚至是透支旅遊。但他們除了家長給的生活費(fèi),並沒有太多的還款來源。

“消費(fèi)金融公司增加後,為了爭奪市場,部分公司可能會對個人消費(fèi)者過度授信,工行給了5000元的額度、京東給1萬元、阿裏給1萬元,一旦多家消費(fèi)金融公司疊加的授信額度超過個人消費(fèi)能力,就會存在一定的風(fēng)險。”一位業(yè)內(nèi)人士對記者表示。

積木盒子CEO董駿表示,金融不是本質(zhì)的需求,如果大家過度關(guān)注金融,特別是全部人來做金融創(chuàng)新,其實(shí)是有問題的,金融服務(wù)流動性特別高的情況下,也會産生泡沫。新京報記者 蘇曼麗 梁薇薇

隨著利率市場化的不斷深化,銀行、特別是大型銀行傳統(tǒng)的依賴“大行業(yè)大企業(yè)”發(fā)展模式將受到衝擊。調(diào)整服務(wù)對象,轉(zhuǎn)向零售業(yè)務(wù)乃大勢所趨,佈局消費(fèi)金融和社區(qū)金融是銀行的戰(zhàn)略選擇。——西南財經(jīng)大學(xué)金融學(xué)院執(zhí)行院長張橋雲(yún)

如果大家過度關(guān)注金融,特別是全部人來做金融創(chuàng)新,其實(shí)是有問題的,金融服務(wù)流動性特別高的情況下,也會産生泡沫。——積木盒子CEO董駿

[責(zé)任編輯: 吳曉寒]

近日,浙江義烏一名男子在網(wǎng)上不斷炫富,還用百元大鈔點(diǎn)煙...

關(guān)注臺灣食品油事件