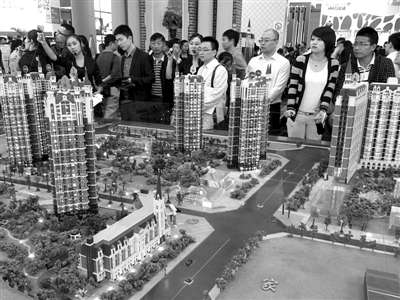

10月2日,四川省成都市,在成都2013秋季房地産交易會上,人們在一處樓盤展區(qū)看房。圖/CFP

據(jù)新華社電 記者近期走訪北京、廣州、天津、武漢等地多家銀行發(fā)現(xiàn),不少銀行都以“額度用盡”為由暫停房貸業(yè)務(wù),一些銀行雖未停貸,但也紛紛取消利率優(yōu)惠甚至上浮利率,房貸的審批流程也出現(xiàn)了不同程度的延長。“金九銀十”遭遇“房貸荒”,苦了“剛需”族。

各地房貸收緊

華夏銀行天津紅橋支行、平安銀行廣州萬達廣場支行等多家銀行的工作人員明確告訴記者,“房貸已經(jīng)停了”。

一些銀行雖未停貸,但也取消了優(yōu)惠和上浮了利率。中信銀行廣州科技園支行工作人員稱,由於房貸額度緊張,首套房和二套房貸款利率一律上浮10%到15%。另外,相比于新房,二手房的貸款利率普遍更高。記者隨機在武漢中行、交行、招行等銀行網(wǎng)點諮詢發(fā)現(xiàn),即便是首套房,二手房利率也會上浮10%。

記者採訪發(fā)現(xiàn),購房者雖仍能從國有四大銀行貸到款,但這些銀行也普遍表示額度不“富裕”。

“雖然目前各銀行官方口徑並無相關(guān)公告,但事實上的確有多家銀行已經(jīng)基本暫停房貸業(yè)務(wù)。”中原地産市場研究部總監(jiān)張大偉表示,“預(yù)計從10月底開始,各銀行的貸款額度會更緊張。”

“房貸荒”苦了“剛需”族

據(jù)北京偉嘉安捷投資擔(dān)保有限公司對所承辦的二手房業(yè)務(wù)的統(tǒng)計數(shù)據(jù):當(dāng)前,在首次置業(yè)人群中,使用貸款的比例在70%左右,而改善型置業(yè)人群使用貸款比例也達到30%左右。

中央財經(jīng)大學(xué)民生經(jīng)濟研究中心主任李永壯認為,“在房價上漲較快的一二線城市,即使銀行取消對首套房的利率優(yōu)惠,也很難把購買首套房的剛需群體擠出市場。如果購房者判斷房價一年上漲10%以上,而房貸的利率只是上浮了1%,理性的人即使是付出更多利息成本也要先買下房,以此鎖定購房成本。從這個角度講,房價漲幅過快的情況下,買房的還是要買,房貸利率上漲,只能增加‘剛需’群體的經(jīng)濟壓力。”

天津房地産協(xié)會副會長徐保滿表示,銀行決定各自的房貸政策屬於市場行為,但國家層面應(yīng)加強政策引導(dǎo),要求有實力的銀行,在貸款上對於首套房購買者予以政策傾斜,維護這部分“剛需”群體的利益。

張大偉建議,目前市場情況下,政府應(yīng)該保障“剛需”購房者的基本居住需求,保證這部分群體貸款政策的穩(wěn)定性,多提供類似公積金等低利率購房工具,避免市場出現(xiàn)整體恐慌。

■ 分析

除了“沒錢貸”還有“不願貸”

專家表示,銀行信貸額度“年初松、年底緊”在業(yè)內(nèi)並不鮮見,而今年以來房地産貸款增加較快,也加劇了各銀行貸款額度的緊張。央行數(shù)據(jù)顯示,上半年金融機構(gòu)新增房地産類貸款1.3萬億元,而2012年全年只增加1.35萬億元。前期貸款“過猛”,無疑導(dǎo)致後期在房貸上“力不從心”。

事實上,除了臨近年底“沒錢貸”,利益選擇導(dǎo)致的“不願貸”也是重要原因。

一位股份制銀行主管貸款的部門負責(zé)人告訴記者,“央行每年都會為銀行規(guī)定貸款額度以及存貸比限制,各個銀行再根據(jù)自身情況和市場行情規(guī)劃房貸、中小企業(yè)貸款、大企業(yè)貸款的資金額度。今年資金面趨緊,吸收存款和同業(yè)借款的成本高企,銀行必然要將錢用在收益較高的領(lǐng)域,而不是微利的房貸業(yè)務(wù)。”

中國銀行武漢分行一位業(yè)務(wù)經(jīng)理告訴記者,“房貸業(yè)務(wù)凈息差較小,而小微企業(yè)貸款可以上浮20%-30%,加大這一塊的貸款,既提升了資産收益率,又迎合了當(dāng)前的政策導(dǎo)向。”民生銀行北京廣安門內(nèi)支行一位客戶經(jīng)理表示:“我們從2010年起就不做房貸業(yè)務(wù)了。央行管得嚴,對貸款額度又有限制,銀行把寶貴的貸款額度用在房貸上並不劃算。”

[責(zé)任編輯: 林天泉]

近日,浙江義烏一名男子在網(wǎng)上不斷炫富,還用百元大鈔點煙...

關(guān)注臺灣食品油事件