貨基寶寶的收益率已經(jīng)瀕臨破4,而動(dòng)輒10%、8%的高收益票據(jù)理財(cái)迅速成為網(wǎng)際網(wǎng)路金融的新寵。招財(cái)寶、金銀貓、票據(jù)寶、新浪、蘇寧等多家新興網(wǎng)際網(wǎng)路公司在短短幾個(gè)月時(shí)間紛紛加入發(fā)行票據(jù)理財(cái)?shù)年?duì)伍,傳統(tǒng)銀行係也不甘落後,平安也發(fā)行了小票通,民生也發(fā)行了電商E票通等。與此同時(shí),號(hào)稱高收益、零風(fēng)險(xiǎn)的票據(jù)理財(cái)能否拯救陷入低迷的網(wǎng)際網(wǎng)路理財(cái)市場(chǎng)?

9%超高收益上線即被秒殺

10月10日,京東“小銀票”再度上線一批7%-9%的年化收益率的票據(jù)理財(cái)産品,上線始發(fā)遭到“秒搶”。

所謂票據(jù)貸款理財(cái),就是由借款人以其持有的銀行承兌匯票託收款作為還款來(lái)源,並提供銀行承兌匯票質(zhì)押擔(dān)保,附加了保證保險(xiǎn)等還款保障。

票據(jù)理財(cái)平臺(tái)票據(jù)寶理財(cái)平臺(tái)客服對(duì)記者介紹,票據(jù)理財(cái)模式是有融資需求的企業(yè)將其擁有的銀行承兌匯票作為抵押擔(dān)保,並以此進(jìn)行融資。到期返還的投資者收益相當(dāng)於融資企業(yè)的貸款利息。

由於年化收益率高於各類“寶寶”及銀行線下理財(cái)産品,票據(jù)理財(cái)十分受到投資者的歡迎。今年7月,新浪微財(cái)富也聯(lián)合票據(jù)寶推出一款收益率9.8%的票據(jù)理財(cái)産品,産品發(fā)售後僅僅2分鐘,超過(guò)100萬(wàn)的融資額度就被227位投資人一搶而空。根據(jù)宣傳,該理財(cái)産品由民生銀行東莞營(yíng)業(yè)部承兌,1元起投,投資期限共計(jì)106天。保障方式為銀行無(wú)條件承兌本息,本息安全。而阿裏招財(cái)寶的票據(jù)貸上線之後也頗受歡迎,通常一個(gè)新項(xiàng)目在兩三個(gè)小時(shí)內(nèi)就售罄。

網(wǎng)友小舒在某理財(cái)論壇上表示,偶然間了解到票據(jù)理財(cái),期限短、收益高,嘗試了購(gòu)買了一款金銀貓的票據(jù)理財(cái)項(xiàng)目,90萬(wàn)本金短短四個(gè)月收益兩萬(wàn)多。“有點(diǎn)像金融超市,你選擇合適的項(xiàng)目,由於是固定收益,能有多少收益也能知道;我需要做的就是等著項(xiàng)目到期贖回,十分方便,對(duì)於我這種不懂金融的人來(lái)説,金銀貓票據(jù)理財(cái)就非常符合我的需求。”

掀“寶寶”式熱潮

繼阿里巴巴在今年4月就率先推出票據(jù)理財(cái)業(yè)務(wù)以來(lái),票據(jù)理財(cái)在過(guò)去半年時(shí)間迅速“走紅”。據(jù)記者不完全統(tǒng)計(jì),目前已經(jīng)有近20家企業(yè)發(fā)行了網(wǎng)際網(wǎng)路票據(jù)理財(cái)業(yè)務(wù)。從過(guò)往的産品來(lái)看,預(yù)期年化收益率普遍遠(yuǎn)高於其他網(wǎng)際網(wǎng)路理財(cái)産品。

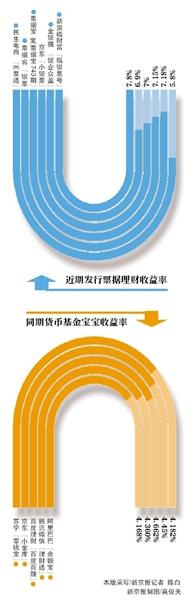

這種以高收益遭到投資者熱搶的場(chǎng)景與曾經(jīng)熱銷的貨幣基金“寶寶”類産品類似。不過(guò),目前眾“寶寶”的收益卻在日益下滑,與票據(jù)理財(cái)?shù)母呤找嫘纬甚r明對(duì)比,甚至不如同期銀行理財(cái)産品的收益。截至上週末的數(shù)據(jù)顯示,以餘額寶為代表的“貨基型”網(wǎng)際網(wǎng)路理財(cái)“寶寶”們年化收益率仍普遍在4.5%以下。其中餘額寶的7天年化收益率為4.102%,百度百賺的收益率為4.253%,京東商城小金庫(kù)的收益率為4.447%。

優(yōu)選財(cái)富高級(jí)理財(cái)經(jīng)理石英認(rèn)為,貨幣基金是目前市場(chǎng)資訊不對(duì)稱的産物,隨著貨幣市場(chǎng)化進(jìn)程的推進(jìn),貨幣基金的優(yōu)勢(shì)將消失,隨之,依賴於貨幣基金的傳統(tǒng)寶寶類理財(cái)産品也將逐步走向衰退。

“網(wǎng)際網(wǎng)路金融需要尋找下一個(gè)引爆點(diǎn),能夠標(biāo)準(zhǔn)化、高效、安全、上量的産品將引領(lǐng)行業(yè)快速放量。”票據(jù)客CEO洪其華表示,銀行承兌匯票作為高度標(biāo)準(zhǔn)化的準(zhǔn)貨幣資産,通過(guò)網(wǎng)際網(wǎng)路實(shí)現(xiàn)“證券化”,將很可能成為下一個(gè)爆發(fā)的增長(zhǎng)點(diǎn)。

網(wǎng)際網(wǎng)路票據(jù)真假難考證

“目前票據(jù)市場(chǎng)直貼在5%-6%左右,如果票據(jù)理財(cái)?shù)氖找嬲娴哪軌蜻_(dá)到7%甚至9%,我們?yōu)槭颤N不開(kāi)發(fā)自己的理財(cái)産品,而將利潤(rùn)讓渡給這些網(wǎng)際網(wǎng)路平臺(tái)?”一位國(guó)有銀行理財(cái)客戶經(jīng)理此前對(duì)記者表示,作為票據(jù)理財(cái)産品標(biāo)的的銀行承兌匯票代表的是銀行信用。但並不表示完全沒(méi)風(fēng)險(xiǎn),其中存在克隆票、延遲支付等風(fēng)險(xiǎn)。

此外,“這些平臺(tái)是否真的掌握了真實(shí)的票據(jù),平臺(tái)是否真的獲得了票據(jù)抵押,平臺(tái)資質(zhì)如何,這些投資者能夠考證嗎?”該客戶經(jīng)理稱。

他認(rèn)為,阿裏、京東等大型企業(yè)有企業(yè)信用作為背書(shū)。而中小型票據(jù)網(wǎng)際網(wǎng)路理財(cái)平臺(tái),以P2P的方式將融資企業(yè)的票據(jù)資産直接銷售企業(yè)或個(gè)人投資者,雖然收益較高,目前佔(zhàn)比也不大,但其本質(zhì)與P2P平臺(tái)並無(wú)太大的差別。其中難監(jiān)管無(wú)保障的可能性仍然很高。

除了假票風(fēng)險(xiǎn)之外,票據(jù)轉(zhuǎn)讓次數(shù)過(guò)多,流通過(guò)程中出現(xiàn)背書(shū)不連續(xù)、名稱與印鑒不符、不蓋騎縫章等差錯(cuò)都將給票據(jù)兌付帶來(lái)更大的風(fēng)險(xiǎn)。

網(wǎng)際網(wǎng)路金融千人會(huì)執(zhí)行秘書(shū)長(zhǎng)蔡凱龍認(rèn)為,票據(jù)理財(cái)“無(wú)門檻、無(wú)風(fēng)險(xiǎn)、高收益”、“100%零風(fēng)險(xiǎn)”之類宣傳,實(shí)際都走在監(jiān)管邊界,冒著違規(guī)風(fēng)險(xiǎn)。

■ 相關(guān)新聞

承兌匯票暗藏影子銀行風(fēng)險(xiǎn)

據(jù)大智慧阿斯達(dá)克通訊社10月13日晚間報(bào)道指出,有消息人士透露,央行正在緊急調(diào)研銀行委託貸款和承兌匯票的餘額變化情況,要求各中心支行于10月14日前上報(bào)相關(guān)數(shù)據(jù)與分析。業(yè)內(nèi)人士猜測(cè),央行此次緊急調(diào)研,不排除與影子銀行有關(guān)。

而央行最新發(fā)佈的貨幣政策報(bào)告顯示,2014年6月末,全國(guó)銀票承兌餘額為10.2萬(wàn)億,比年初增加了1.2萬(wàn)億。

影子銀行是指非金融機(jī)構(gòu)像常規(guī)銀行一樣,從投資者手裏獲取資金然後貸給借款人,但卻不必遵守同樣的規(guī)則或監(jiān)管。

IMF10月8日發(fā)佈的《全球金融穩(wěn)定報(bào)告》中指出,許多跡象表明,有一些業(yè)務(wù)(如對(duì)公司的貸款)正通過(guò)承兌匯票從傳統(tǒng)銀行轉(zhuǎn)移到非銀行部門。同時(shí),影子銀行問(wèn)題在中國(guó)比較突出,其融資增速已達(dá)到銀行信貸增速的近兩倍,需要監(jiān)管者們更為密切地監(jiān)測(cè)。

我國(guó)銀行票據(jù)理財(cái)産品興起于2011年,一般通過(guò)信託通道,認(rèn)購(gòu)銀行貼現(xiàn)票據(jù)資産的收益權(quán),同時(shí)票據(jù)轉(zhuǎn)由銀行或第三方託管,持有票據(jù)的企業(yè)則從貼現(xiàn)銀行或信託計(jì)劃獲得資金,相當(dāng)於票據(jù)收益權(quán)的轉(zhuǎn)讓。由於貼現(xiàn)流程存在合規(guī)瑕疵,銀監(jiān)會(huì)在2012年初已經(jīng)叫停了票據(jù)信託和相關(guān)銀行理財(cái)産品。

與銀行票據(jù)理財(cái)産品和票據(jù)信託不同的是,網(wǎng)際網(wǎng)路票據(jù)理財(cái)不直接涉及票據(jù)的所有權(quán)和收益權(quán),而是採(cǎi)取票據(jù)質(zhì)押的方式。根據(jù)《票據(jù)法》規(guī)定,票據(jù)轉(zhuǎn)讓僅適用於具有真實(shí)貿(mào)易背景的情況下,如果票據(jù)本身突破了此紅線,票據(jù)理財(cái)也可能遭遇銀行拒絕兌付的風(fēng)險(xiǎn)。

■ 答疑

票據(jù)理財(cái)高收益來(lái)源

來(lái)源一

平臺(tái)噱頭式補(bǔ)貼

票據(jù)理財(cái)産品超高的收益率,有部分是由平臺(tái)進(jìn)行補(bǔ)貼。據(jù)了解,此前新浪微財(cái)富聯(lián)合票據(jù)寶發(fā)佈的産品,本身收益率為7%,而新浪微財(cái)富補(bǔ)貼1%,發(fā)行這款産品的公司再補(bǔ)貼1.8%,累計(jì)達(dá)到9.8%的高收益率。

這一補(bǔ)貼行為令人聯(lián)想起龐氏騙局。中央財(cái)經(jīng)大學(xué)銀行業(yè)研究中心主任郭田勇認(rèn)為,這一補(bǔ)貼行為涉嫌違規(guī)。“這種拆東墻補(bǔ)西墻的做法,容易匯集風(fēng)險(xiǎn)。”

來(lái)源二

承兌匯票融資套利

網(wǎng)際網(wǎng)路理財(cái)中的票據(jù)理財(cái)實(shí)際上是一個(gè)P2B(個(gè)人對(duì)企業(yè))的貸款投融資平臺(tái)。即持票人為了獲得流動(dòng)性的資金,在傳統(tǒng)的業(yè)務(wù)中,持票人將未到期的票據(jù)提前賣給銀行,而現(xiàn)在則是將票據(jù)作為質(zhì)押擔(dān)保,在招財(cái)寶上發(fā)佈産品,向個(gè)人投資者募資,以較低的價(jià)格將承兌匯票的收益權(quán)轉(zhuǎn)讓給投資者,而票據(jù)到期後則由平臺(tái)直接把承兌匯票折現(xiàn),投資者從而拿回本金和收益。票面兌付額與此前購(gòu)買票據(jù)貸産品的金額之差即為理財(cái)收益。

銀行承兌匯票是公司信貸業(yè)務(wù)的一種。企業(yè)由於有貿(mào)易需求等資金需要,於是選擇至銀行存一定保證金,銀行將以此給企業(yè)出具票據(jù)。持票者隨時(shí)可以要求貼現(xiàn),貼現(xiàn)利息由開(kāi)票企業(yè)承擔(dān)。現(xiàn)在的半年期定期存款月息為1.65‰,而票據(jù)的貼現(xiàn)月息在1.4‰左右,6個(gè)月的利差則為1.5‰。由於貼現(xiàn)息比銀行存款利息低,從而開(kāi)票企業(yè)可以獲取票據(jù)貼現(xiàn)利率和定期存款利率之間的利差。

來(lái)源三

向銀行收取服務(wù)費(fèi)

阿裏的招財(cái)寶選擇向銀行收取0.1%的服務(wù)費(fèi)用。

與其他P2B平臺(tái)一樣,招財(cái)寶票據(jù)貸是將個(gè)人的理財(cái)需求與企業(yè)的融資需求聯(lián)繫起來(lái),不同之處在於交易方式並非純粹的債權(quán)關(guān)係,而是將企業(yè)持有的銀行承兌匯票的收益權(quán)轉(zhuǎn)讓。同時(shí),向?yàn)槿谫Y企業(yè)提供風(fēng)險(xiǎn)管理的金融機(jī)構(gòu)收取0.1%的服務(wù)費(fèi)。

[責(zé)任編輯: 林天泉]

近日,浙江義烏一名男子在網(wǎng)上不斷炫富,還用百元大鈔點(diǎn)煙...

關(guān)注臺(tái)灣食品油事件