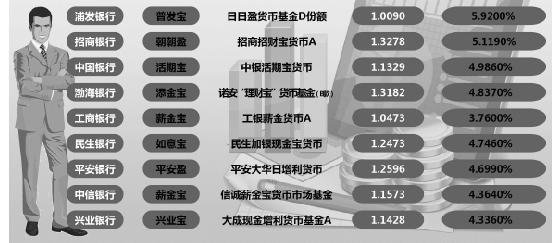

部分銀行係“寶寶”的收益率情況(數(shù)據(jù)採集時間:7月4日) 製圖 陳驍

購買起點更低,轉(zhuǎn)入轉(zhuǎn)出額度限制少,使用起來更加方便……最近,越來越多銀行推出了自己的“寶寶”類産品。

與餘額寶等網(wǎng)際網(wǎng)路“寶寶”相比,銀行同類理財産品不僅收益率領(lǐng)先,在便捷性上也全面超越對手。最新推出的幾款銀行“寶寶”産品中,有的甚至可以直接取現(xiàn)和消費,而轉(zhuǎn)賬的話,更是可以不限金額,實時到賬。

業(yè)內(nèi)人士表示,如果網(wǎng)際網(wǎng)路“寶寶”們不繼續(xù)創(chuàng)新的話,遲早會被銀行係“寶寶”所終結(jié)。

收益率比拼,銀行係“寶寶”成功反超

今年以來,多家銀行先後與基金公司合作推出了類似餘額寶的理財産品,擁有穩(wěn)定的年化收益率,T+0贖回到賬、“7×24小時”交易。部分銀行更進一步開通了附加功能,用戶綁定儲蓄卡後,可以實現(xiàn)自動申購和取現(xiàn)。

從7月4日的7日年化收益率來看,大多銀行“寶寶”收益率在5%左右,如中國銀行“中銀活期寶”、招商銀行“朝朝盈”、浦發(fā)銀行“普發(fā)寶”的7日年化收益分別是4.98%、5.119%、5.92%。

而看同一天公佈的網(wǎng)際網(wǎng)路“寶寶”7日年化收益率,大多在5%以下,有的甚至已跌破4%。餘額寶當天的7日年化收益率只有4.22%,而微信、蘇寧、京東等理財産品的7日年化收益率多在4.5%左右。

銀行“寶寶”的收益率已經(jīng)全面超越了網(wǎng)際網(wǎng)路寶寶。

取現(xiàn)額度、到賬速度,都有自身優(yōu)勢

再看便捷性。銀行係“寶寶”在認購門檻、單日取現(xiàn)額度、到賬速度以及支援銀行卡等方面,因有銀行本身強大的系統(tǒng)支援,相比網(wǎng)際網(wǎng)路理財産品,擁有先天優(yōu)勢。

浦發(fā)銀行最新推出的“普發(fā)寶”具有日日計息、收益隨查、快速贖回等功能。從産品的特點來看,它既保持了餘額寶的優(yōu)點,包括一元起購、支援7×24小時交易、投資份額及收益想查就查、支援T+0快速贖回、隨用隨取即時到賬等,同時依靠銀行的強大實力,又有“餘額寶”們不具備的優(yōu)勢,如20萬元以內(nèi)的金額,可以隨時贖回時時到賬。據(jù)了解,“普發(fā)寶”後期還將推出自動還款個人消費信貸、信用卡還款功能等,這些“增值功能”,顯然是“餘額寶們”無法做到的。

而6月下旬渤海銀行推出的“添金寶”産品更是宣稱一分錢起購、無快速取現(xiàn)限額、無需申購再贖回,可直接在ATM機上取現(xiàn)和POS機消費。

銀行業(yè)更願吸收“同門”資金

無論是網(wǎng)際網(wǎng)路“寶寶”還是銀行係“寶寶”,它們投資掛鉤的基金其實是一致的:貨幣基金。

那麼,為什麼收益率卻出現(xiàn)高下之分?

理財師指出,貨幣基金大部分投向銀行同業(yè)存款,以獲取收益。去年流動性不足導致的銀行“錢荒”,使銀行願意用較高的成本吸取網(wǎng)際網(wǎng)路“寶寶”的同業(yè)資金,在這一基礎(chǔ)上,餘額寶的收益率自然水漲船高。但今年以來貨幣流動性比較寬鬆,通俗地説就是銀行“不缺錢”。而銀行係“寶寶”的盤子較小,而且從銀行與網(wǎng)際網(wǎng)路金融競爭的大背景來説,銀行業(yè)內(nèi)也更傾向於先吸取同為銀行係的資金,從而推高了銀行係“寶寶”的收益率。

銀行係“寶寶”規(guī)模有限

不過,雖然銀行“寶寶”優(yōu)勢較大,從規(guī)模看卻遠遠比不上網(wǎng)際網(wǎng)路“寶寶”。

工商銀行推出的“薪金寶”是目前銀行係“寶寶”中規(guī)模最大的一隻,今年第二季度末,其對接的工銀瑞信薪金貨幣基金規(guī)模為135億元;中國銀行打造的“活期寶”目前規(guī)模僅有30億元。

其他幾個銀行同類産品的規(guī)模也都在數(shù)十億元,“平安盈”對接的平安大華日增利規(guī)模甚至不到6億元。對比之下,餘額寶的規(guī)模已達5000億元以上。

銀行的行銷力度也與“餘額寶們”有很大差距。不少銀行推銷“寶寶”的力度並不大,沒有大力宣傳,如招商銀行的“朝朝盈”僅對個人客戶特定目標客群開放,而且限手機銀行購買。

[責任編輯: 王偉]

近日,浙江義烏一名男子在網(wǎng)上不斷炫富,還用百元大鈔點煙...

關(guān)注臺灣食品油事件