股票一二級市場看似相互分離,實則密切相關。當二級市場步入牛市時,一級市場往往也是資金雲(yún)集,需求旺盛。今年3月份以來,二級市場走出一波持續(xù)上漲行情 ,在此背景下,一級市場的情況也十分火爆,新股申購凍結資金總額不斷攀升,新股上市後的漲幅更是屢創(chuàng)新高。對一級市場投資者而言,其關心的重點是如何打新收益更高;而對二級市場投資者來説,則更關心哪些次新股被低估,存在“撿漏”的可能。

前10批新股

平均漲幅超兩倍

去年6月份新股發(fā)行(IPO)再次重啟至今年3月份,兩市先後有10批共147隻個股發(fā)行並上市。與以往相比,本輪新股的發(fā)行市盈率因窗口指導,較以往市場化發(fā)行時大幅降低:147隻新股算術平均發(fā)行市盈率為21.08倍,其中,131隻新股發(fā)行市盈率在18倍至23倍之間,佔比超過89%,這也意味著本輪新股的發(fā)行價格不受行業(yè)屬性和市場情緒的影響。此外,本輪新股上市首日投資者買賣的申報價格還受到明確的限制,上限為不高於發(fā)行價的144%,下限為不低於發(fā)行價的64%。

受上述兩大規(guī)則的影響,新股上市後都出現(xiàn)連續(xù)無量漲停(首日漲幅為44%)的局面,直至某一個交易日巨量打開漲停,實現(xiàn)籌碼由一級市場投資者向二級市場投資者的充分換手。因此,最後一個連續(xù)漲停板的收盤價可以被視為打新資金理論上的最佳賣出價格。

證券時報數(shù)據(jù)中心統(tǒng)計顯示,截至3月份共有10批147隻新股上市,除暴風科技外,其餘146隻新股的連續(xù)漲停記錄都已鎖定,以最後一個漲停板計算,這146隻個股較發(fā)行價的算術平均漲幅為226%。最大漲幅為暴風科技,該股上市後已連續(xù)收出28個漲停(首日漲幅為44%,以下同),本週一134.79元的收盤價較其7.14元的發(fā)行價大漲1787%。從這147隻新股的連續(xù)漲停個數(shù)分佈情況來看,主要集中在5至12個之間,合計數(shù)量為129隻,佔比高達87.76%。147隻新股連續(xù)漲停的中位數(shù)為8個,對應漲幅為181%。

漲幅高低

與行業(yè)密切相關

從5個連續(xù)漲停,到連續(xù)12個漲停,漲幅整整相差了200%。那麼,是什麼因素導致新股連續(xù)漲停數(shù)量出現(xiàn)如此巨大差異呢?研究顯示,在各種因素中,行業(yè)屬性的影響最為一目了然。

數(shù)據(jù)顯示,前10批的147隻個股共分佈在21個行業(yè)之中,以各行業(yè)新股的平均漲幅來看,排名前5位的分別為傳媒、休閒服務、電腦、機械設備和有色金屬,平均漲幅分別為490%、358%、342%、301%和274%,而這5個行業(yè)目前的平均市盈率都超過70倍,其中電腦、有色金屬、機械設備、傳媒行業(yè)的平均市盈率依次位居21個行業(yè)的前四位。

不過,另外3個平均市盈率超過70倍的行業(yè)—通信、電氣設備、電子,新股上市後的表現(xiàn)則相對平庸,平均漲幅僅有155%、154%和196%,都沒有達到本輪新股的平均漲幅。而一些非熱門行業(yè)新股的表現(xiàn)更是遠遠落後於本輪新股的平均漲幅,如紡織服裝、建築材料、食品飲料3個行業(yè)的新股,平均漲幅僅有106%、141%和148%。

低發(fā)行價個股

平均漲幅大

除了行業(yè)屬性之外,發(fā)行價的絕對高低也是影響上市後連續(xù)漲停數(shù)量的一個重要原因。

我們將本輪147隻新股按照發(fā)行價高低分為三個區(qū)間:10元以下、10至20元、20元以上,分別包含45、73、29隻個股,這三個區(qū)間新股的平均漲幅分別為339%、188%和188%。本輪147隻新股中,有8隻個股上市後連續(xù)漲停數(shù)量超過16個,這8隻個股分別為暴風科技、蘭石重裝 、埃斯頓 、中科曙光 、合鍛股份 、九強生物 、中文線上和北部灣旅 。其中,暴風科技本週已繼續(xù)漲停,連續(xù)漲停數(shù)量已高達28個,最新收盤價134.79元較7.14元的發(fā)行價上漲了17.8倍。蘭石重裝發(fā)行價更是低至1.68元,在上市後也出現(xiàn)23個連續(xù)漲停,累計漲幅也超過10倍。而在連續(xù)漲停數(shù)量小于等於5個的25隻個股中,僅有禾豐牧業(yè)一隻個股的發(fā)行價低於10元。

由此可見,在同等發(fā)行市盈率的情況下,發(fā)行價高的個股上市初期的絕對漲幅往往較低。即便考慮行業(yè)因素,這一結論也同樣有效。我們以新股數(shù)量最多的機械設備行業(yè)為例,該行業(yè)共有24隻新股,這24隻個股中,13隻發(fā)行價格高於10元,11隻發(fā)行價格在10元之下,這兩個區(qū)間的個股平均發(fā)行市盈率分別為21.89倍和21.42倍,基本一致,但上市初期的連續(xù)上漲幅度卻存在明顯差異。其中,發(fā)行價低於10元的個股平均漲幅為416%,而發(fā)行價高於10元的13隻個股平均漲幅僅有204%,前者是後者的2倍多。即使剔除蘭石重裝(連續(xù)漲停23次,累計漲幅1073%),發(fā)行價低於10元個股的平均漲幅也有350%。

在其他的一些行業(yè),低發(fā)行價個股在上市初期也普遍獲得市場更為熱烈的追捧。比如建築裝飾行業(yè)漲停數(shù)量最多(11個)的個股為全築股份 ,該股發(fā)行價為9.85元,而漲停數(shù)量最少的個股為園區(qū)設計 ,該股發(fā)行價格就高達29.97元,其上市僅有3個連續(xù)漲停,累計漲幅為74%。有色金屬行業(yè)的5隻新股中,西部黃金 、石英股份 、華友鈷業(yè)發(fā)行價分別僅有3.57元、4.77元和6.45元,但上市後的連續(xù)漲停個數(shù)則多達13、14和12個,相反,該行業(yè)中另外兩隻個股菲利華和四通新材則僅有7個漲停,這兩隻個股發(fā)行價分別為18.94元和22.98元。

盈利預期影響股價漲幅

低發(fā)行價個股為何上市初期更容易獲得炒作,連續(xù)上漲數(shù)量更多?這或許可以從現(xiàn)有的發(fā)行和上市規(guī)則上來找找原因。由於本輪新股定價普遍較低,發(fā)行市盈率大多在20倍左右,從而給了市場更大的炒作空間。在新股的分配比例上,網(wǎng)上申購部分佔比更大,這也使得一級市場的籌碼十分分散。而上市首日漲幅被嚴格限定,令新股上市後無一例外呈現(xiàn)連續(xù)漲停的走勢,漲停板何時打開除了行業(yè)和公司知名度因素外,主要受到投資者情緒的影響。這其中,盈利預期起到了很重要的作用。

目前,滬市新股的最小申購單位為1000股,是深市新股(500股)的兩倍,這也意味著,在同等情況下,滬市新股的盈利幅度會高於深市新股。在這樣的機制下滬市新股的中簽者對連續(xù)漲停的預期就會小于深市新股的中簽者。

實際情況也印證了這一點。統(tǒng)計顯示,本輪新股中共有72隻在滬市上市,這72隻個股上市後至打開漲停板平均漲幅為210%。而深市的75隻新股的平均漲幅為258%,明顯高於滬市新股。但即便如此,滬市新股每一個中簽號帶來的收益(在最後一個漲停處賣出)仍然高達21234元,反而高於深市每個中簽號18041元的平均收益。

新股申購首選低價股

對於長期參與新股申購的投資者來説,相比每一次的盈利金額,更加看重的是申購的整體收益率。而新股申購收益率主要由兩個因素決定,一是賣出時較發(fā)行價的漲幅,二是中簽率。這兩個因素相輔相成,缺一不可。

我們統(tǒng)計了本輪147隻新股的相關資料,並按照最後一個漲停板來計算申購收益率(網(wǎng)上申購收益率=【(最後一個漲停板價格-發(fā)行價)/發(fā)行價】*網(wǎng)上申購中簽率)。結果顯示,共有24隻新股的網(wǎng)上申購收益率超過2%,這24隻新股中,僅有4隻中簽率超過1%,但21隻個股連續(xù)漲停的個數(shù)都在10個以上,由此可見,新股申購的超額收益主要來自漲幅而不是中簽率。而這24隻新股的一個明顯特點是—多數(shù)都是低發(fā)行價個股,僅有6隻發(fā)行價超過10元。在這24隻個股中,網(wǎng)上申購收益率最高的為蘭石重裝,如果以最後一個漲停板賣出,可獲得6.59%收益。本輪新股漲幅冠軍暴風科技則以6.14%的收益率排名第二,網(wǎng)上申購收益率排名第三的國信證券也達到5.59%。相反,本輪新股中網(wǎng)上申購收益率最低的7隻個股,發(fā)行價格都在10元以上。

因此,我們認為,長期參與新股申購的投資者在資金較充裕的情況下,可多關注發(fā)行價較低的新股,特別是一些募集資金規(guī)模較大的個股,或許能夠獲得更高的申購收益。

兩指標選擇次新潛力股

一級市場投資者都希望中簽新股上市後連續(xù)大漲,但如果一隻新股上市後漲幅過大,留給二級市場投資者的參與機會就會減少。數(shù)據(jù)顯示,本輪新股中有14隻(不含暴風科技)個股上市後連續(xù)漲停板數(shù)量超過13個,從打開漲停板次日算起的30個交易中,僅有兩隻個股繼續(xù)上漲超過10%,而跌幅超過10%的則5隻,這14隻個股平均跌幅為5.86%。在上市後連續(xù)漲停數(shù)量低於5個的11隻個股中,30個交易日的平均漲幅為1.78%,取得了較顯著的正收益。

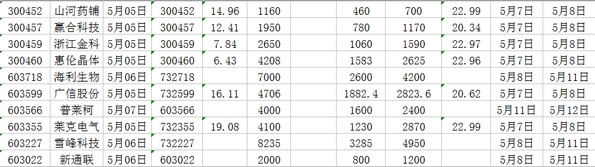

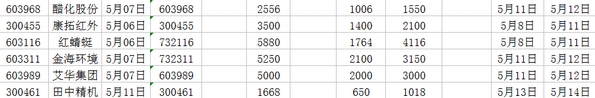

從更為安全的角度出發(fā),應將估值水準納入次新股的篩選體系。統(tǒng)計顯示,截至本週一,在本輪147隻個股中,共有14隻個股(見表2)的市盈率較行業(yè)平均水準低出30%以上,投資者可以在上述個股中尋找合適的標的。

實際上,從次新股打開漲停板後的表現(xiàn)來看,共有11隻個股股價再度實現(xiàn)了翻番。在股價大幅上漲後,這些個股的市盈率都遠遠超過行業(yè)的平均水準,體現(xiàn)了市場對其高成長性的強烈預期。這也意味著,在目前階段選擇的低估值次新股,一旦未來業(yè)績實現(xiàn)快速增長,股價表現(xiàn)也將大幅超出市場預期,獲得更高的超額收益。

而對於交易型投資者來説,滯漲類次新股或許一個不錯的選擇。截至上週一,在本輪147隻新股中仍有22隻個股(見表1)的股價尚未回到最後一個漲停板之上。其中,寧波精達 、維格娜絲 、燕塘乳業(yè) 、福達股份 、地爾漢宇 、合鍛股份、萃華珠寶 、科隆精化等8隻新股,較最後一個連續(xù)漲停板的價格打9折以上。

[責任編輯: 趙燕]

近日,浙江義烏一名男子在網(wǎng)上不斷炫富,還用百元大鈔點煙...

關注臺灣食品油事件