9月19日上午,阿里巴巴正式登陸紐約證券交易所,開盤首日上漲38.1%,這一漲幅超過今年美股科技股IPO 26%的平均漲幅。

“買到即是賺到”的資本狂歡背後,全球近2000家機構(gòu)投資者“火拼”阿里巴巴配售,結(jié)果是幾家歡喜幾家愁。

對於海外投資渠道匱乏的國內(nèi)投資者來説,要分享海外的資本盛宴並不那麼容易。“還是要買的,萬一獲配了呢?”這是國內(nèi)投資者心情的真實寫照。

但是跨洋投資並不那麼容易。專家提醒,海外打新並不像國內(nèi)A股市場一般基本無風(fēng)險,上市首日破發(fā)也是常事,海外投資且行且謹(jǐn)慎。

打新阿裏 嘉實意外出局

在“買到即是賺到”的資本狂歡背後,對於阿里巴巴IPO配售份額的爭奪戰(zhàn)硝煙瀰漫,中外各路機構(gòu)紛紛大單認(rèn)購。

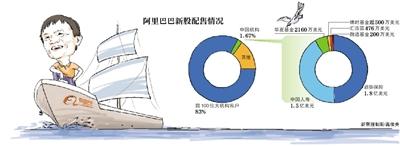

類似富達(dá)、貝萊德這樣的幾十家超大型公募基金都下了十億美元以上的訂單,參與認(rèn)購的機構(gòu)投資者近2000家。最終配售情況是,前25家大機構(gòu)客戶被分配到的股份佔配售股份的50%,與此同時形成強烈反差的是,50%的賬戶零獲配。

在阿裏狂歡的背後,是國內(nèi)散戶的失意。此次阿里巴巴打新並沒有採取抽籤的原則,而是向大的機構(gòu)傾斜。阿裏將90%的配額給了黑石、富達(dá)、貝萊德等全球最大的基金長期持有。國內(nèi)機構(gòu)中,中國人壽、華夏基金、博時基金等機構(gòu)成為了幸運兒,但獲配額度都很小,其中較多的中國人壽也僅獲配1.5億美元。還有幾家基金公司是通過QDII專戶發(fā)行,以華夏基金的阿里巴巴海外定向QDII專戶産品為例,認(rèn)購起點為100萬元人民幣,募集對象針對高端理財客戶、機構(gòu)理財客戶、大型專業(yè)投資機構(gòu)。

令人頗為意外的是,嘉實鎩羽而歸,募集規(guī)模數(shù)十億元人民幣,最終卻顆粒無收。目前通過嘉實渠道參與阿裏打新的諾亞財富、利得財富等機構(gòu)已經(jīng)在協(xié)調(diào)退款事宜。

在此之前,嘉實在阿裏打新上可謂是最為積極的基金公司。7月份嘉實就設(shè)計出了1000元起賣的“屌絲”打新産品,但産品未獲審批,最後嘉實通過專戶産品推出阿裏打新專項計劃,門檻100萬元起。一家基金公司人士表示,嘉實基金其股東方德意志銀行有一定實力,並且還是此次阿裏IPO的六大承銷商之一,原本以為他們獲得部分阿裏股份應(yīng)該是“十拿九穩(wěn)”。

嘉實方面對為何“落選”不做解釋。目前市場普遍分析的原因是,嘉實此次未能獲配與阿里巴巴的態(tài)度有關(guān)。一家獲配的基金內(nèi)部人士對記者表示,阿里巴巴希望股價穩(wěn)固,希望投資者鎖定期比較長,而券商和基金都喜歡套利,經(jīng)常一上市就把股票賣了,因此,這次內(nèi)地獲配較多的都是長期配置的保險公司,而券商和基金獲配額度都很少。而嘉實資本的阿裏專項基金封閉期(即禁售期)僅3個月。

海外打新運動興起

從早期的門戶網(wǎng)站,到近年崛起的電商公司,國內(nèi)網(wǎng)際網(wǎng)路“大佬”幾乎無一例外選擇了海外上市,其中有不少公司業(yè)務(wù)持續(xù)增長,讓海外投資者賺得盆滿缽滿。Wind資訊數(shù)據(jù)顯示,今年以來陸續(xù)登陸美國納斯達(dá)克的迅雷、新浪微博、京東,首日漲幅分別達(dá)到24%、19%、10%。隨著中國優(yōu)質(zhì)企業(yè)的赴美上市,許多投資者開始關(guān)注如何分享這些國內(nèi)優(yōu)質(zhì)企業(yè)所帶來的資本利好,海外打新運動正在興起,國內(nèi)機構(gòu)也紛紛加大海外投資産品的推出。

一家基金人士表示,從長遠(yuǎn)來看,資金越來越多地投向海外是一個必然趨勢。深圳一基金公司人士表示,今年以來該基金公司將國際業(yè)務(wù)作為一個發(fā)力的方向。

基金業(yè)協(xié)會的統(tǒng)計數(shù)據(jù)顯示,7月末QDII資産規(guī)模為535.56億元,而公募基金當(dāng)期總規(guī)模為38161.89億元,QDII基金的佔比僅為1.4%。上述基金人士表示,在美國市場這一比例約為27%,而韓國等市場都在30%以上,相信中國內(nèi)地QDII的發(fā)展極具空間。

據(jù)記者了解,目前不少基金公司都將專戶類産品視野轉(zhuǎn)向海外市場。如深圳一家基金公司就發(fā)行了專門投資海外債匯的産品,還有公司發(fā)行FOF等産品。

“國內(nèi)股票市場震蕩調(diào)整,相較海外投資工具也比較少,産品創(chuàng)新比較難。我們公司的專戶已經(jīng)很少發(fā)行專門投資A股的靈活配置産品,主要是打造固定收益類産品和海外業(yè)務(wù)。海外業(yè)務(wù)這塊空間很大,未來將會推出更多的投資海外的創(chuàng)新型産品。”基金人士表示。

全球性的指數(shù)公司MSCI亞太區(qū)總裁Christopher此前表示,非常看好其中的市場價值,他預(yù)計,中國公司赴海外上市的趨勢在未來10至15年將會進(jìn)一步延續(xù)甚至出現(xiàn)井噴現(xiàn)象。

投資者需警惕“美國特色”

雖然投資者熱衷於海外打新,但是對海外資本市場的情況並不甚了解。

“一般承銷商會把股份優(yōu)先賣給機構(gòu),機構(gòu)大筆買入拉高股價,個人投資者很難買到新股,就算買到也不是最低價,至少已經(jīng)是漲了百分之二三十的。而且新股發(fā)行是註冊制的,發(fā)行後是漲是跌不一定。所以打新到底有多大的收益不好説。”這是美股投資者張樂的經(jīng)驗。

數(shù)據(jù)顯示,歷史上看在美國上市的200隻中概股,僅6家在上市首日出現(xiàn)下跌,但在2011年至2012年中概股遭遇重挫,不少公司退市,原因主要是中概股中的財務(wù)作假問題被牽出,但未受財務(wù)問題困擾的公司表現(xiàn)依舊良好。

與國內(nèi)核準(zhǔn)制不同,國內(nèi)公司上市標(biāo)準(zhǔn)較高,新股上市不敗神話有一定現(xiàn)實基礎(chǔ),目前美國股票上市實行註冊制,公司品質(zhì)參差不齊。

Facebook就是張樂曾經(jīng)的一個痛,網(wǎng)際網(wǎng)路新秀Facebook在上市前可謂光環(huán)耀眼,各大投行為爭奪IPO承銷商爭破頭,IPO規(guī)模也一再擴大,但上市後的表現(xiàn)卻讓人大跌眼鏡,上市三日跌去兩成。

這家廣被稱頌的社交平臺開盤價42.05美元,上市首日最高衝到45美元,但第三天就跌到了31.12美元,創(chuàng)下了美國股市5年來10億美元以上大型IPO前三日跌幅之最。

而上市後並不意味著從此高枕無憂。如一家“股票偵探”的網(wǎng)站會專門尋找財務(wù)欺詐和有過失的上市公司,進(jìn)行相應(yīng)調(diào)查。甚至有仲介和投資機構(gòu)故意引導(dǎo)有問題的公司上市,再合謀向市場爆出公司的問題,致股價大跌,最後進(jìn)行反向收購的情況。

好買基金認(rèn)為,海外打新與國內(nèi)相比,風(fēng)險偏大。錢景財富研究中心研究員于光儒認(rèn)為,對於高端投資者而言,海外投資可以起到資産配置作用,在避免A股市場風(fēng)險的同時也能夠為投資者帶來不錯的收益,但也需警惕其中風(fēng)險,國內(nèi)打新相當(dāng)於無風(fēng)險套利,但美股市場不設(shè)漲跌幅限制,新股破發(fā)也是一個常態(tài)事件。

■ 相關(guān)新聞

中國投資者海外打新之旅

2003年,著名私募人士趙丹陽在香港成立赤子之心基金,專注投資海外中國概念股,這可能是最早投資海外的私募基金,但這一産品需要投資者事先將資金轉(zhuǎn)到香港才能認(rèn)購。

2006年,中國放開了海外投資渠道,推出QDII。QDII基金參與股票市場投資,一般以二級市場投資為主,也會部分參與定向增發(fā)等投資,但直接參與新股申購的情況比較少見。

一名QDII投資經(jīng)理説,早期海外要麼採用FOF形式(直接購買交易所交易基金),或者採取海外投資顧問的模式,由海外資産管理機構(gòu)代為操作。

金融危機之後沉寂幾年,海外投資借專戶再度興起。

基金公司人士描述,QDII投資正面臨“兩極分化”,散戶為主的QDII增長有限,而大客戶的專戶QDII則迅速發(fā)展。

目前基金專戶100萬起投,一些大額個人投資者會取道QDII進(jìn)行投資,其中包括打新股,這主要集中在香港市場。一些機構(gòu)投資者也成為QDII專戶的客戶,其投資範(fàn)圍目的性更強,沒有普遍規(guī)律。

目前公開資料可見的案例,如2011年A股公司紫金礦業(yè)認(rèn)購海外大宗商品巨頭嘉能可1億美元新股,這筆投資就是通過基金QDII專戶進(jìn)行的。

[責(zé)任編輯: 林天泉]

近日,浙江義烏一名男子在網(wǎng)上不斷炫富,還用百元大鈔點煙...

關(guān)注臺灣食品油事件