銀行高層近期頻繁變動;房企貸高企存風(fēng)險

自2011年就開始準(zhǔn)備上市的成都銀行,終於在上市路上邁出了實(shí)質(zhì)一步。6月30日,成都銀行股份有限公司(簡稱“成都銀行”)在證監(jiān)會網(wǎng)站預(yù)披露了招股書,搭上了6月末的預(yù)披露“末班車”, 其招股説明書顯示,本次發(fā)行規(guī)模不超過8億股。

當(dāng)初一手推動成都銀行上市的毛志剛——成都銀行原董事長、行長,卻正因涉嫌受賄罪,被移交檢察機(jī)關(guān)提起公訴。其自2004年以來,掌舵成都銀行9年。與毛志剛一道被查處的,還有原成都銀行董事吳忠耘,其同時也是成都銀行第一大股東成都投資控股集團(tuán)有限公司的原董事長、黨委書記。兩人都涉及原四川省委副書記李春城案。成都銀行IPO前夕,正陷入四川省反腐風(fēng)暴之中。

與此同時,房地産貸款高企的成都銀行還需要面臨房地産行業(yè)下行帶來的風(fēng)險。

上市推手倒在IPO前夕

當(dāng)成都銀行搭上此次預(yù)披露“末班車”時,其上市的推手、前任董事長毛志剛卻已身陷囹圄

成都銀行成立於1996年12月30日,係四川省首家城市商業(yè)銀行,2008年,由“成都市商業(yè)銀行”更名為成都銀行。截至2013年末,總資産為2612.77億元,位居西部地區(qū)城市商業(yè)銀行第一位,凈利潤為29.7億元。

招股書顯示,本次發(fā)行規(guī)模不超過8億股,發(fā)行完成後總股本不超過40.51億股,佔(zhàn)發(fā)行後總股本的19.75%。募集資金扣除發(fā)行費(fèi)用後,將全部用於充實(shí)本行資本金。

截至2013年12月31日,成都銀行在廣安、重慶、西安等8地各設(shè)立1家分行及多家支行,在成都設(shè)立了129家支行。

2004年8月,時任成都工業(yè)投資經(jīng)營有限責(zé)任公司董事長、總經(jīng)理的毛志剛,“臨危受命”,擔(dān)任成都銀行董事長。彼時,成都市商業(yè)銀行在2000年接收嚴(yán)重資不抵債的原匯通銀行後,連遭一系列動蕩,士氣低落,發(fā)展停滯。

毛志剛?cè)胫鞒啥笺y行後的第一個重要工作就是處置不良資産、改善資産品質(zhì)。2004年12月,成都市政府安排部分優(yōu)質(zhì)地方財政單位並以現(xiàn)金方式收購成都銀行10億不良資産。2008年下半年,成都銀行通過信託計劃再次成功剝離了10億元不良資産。

在轉(zhuǎn)讓不良資産的同時,成都銀行于2007年引進(jìn)馬來西亞的豐隆銀行、渤海産業(yè)投資基金管理有限公司等多家境內(nèi)外投資者,共募集資金60億元。

2008年末,成都銀行資本充足率上升到17.62%,核心資本充足率也達(dá)到16.55%。

2011年6月,成都銀行臨時股東大會上審議並通過了其IPO相關(guān)議案,2012年4月6日,成都銀行向證監(jiān)會遞交IPO申請,但隨後上市遭遇延期。

隨後,李春城案引發(fā)的四川官場地震波及到成都銀行。

2013年8月13日,成都市委組織部發(fā)佈人事“任免動態(tài)”:“李捷同志任成都銀行股份有限公司董事長;免去毛志剛同志成都銀行股份有限公司董事長職務(wù)”。9月3日,毛志剛正式卸任董事長職務(wù)。至此,毛志剛已經(jīng)執(zhí)掌成都銀行長達(dá)9年。

2013年9月22日,成都市紀(jì)委正式宣佈“成都銀行原黨委書記、董事長毛志剛涉嫌嚴(yán)重違紀(jì),目前正接受組織調(diào)查。”

據(jù)多家媒體報道,毛志剛被查,涉及原四川省委副書記李春城案。在2001年8月——2004年4月間,毛志剛除了是成都市大型國資委企業(yè)、成都市政府重要的投融資平臺——成都工投集團(tuán)董事長外,還是成都市政府副秘書長。彼時,李春城在成都市擔(dān)任市長、市委書記等職務(wù)。

2014年6月13日,成都市檢察院宣佈,毛志剛涉嫌受賄一案已由成都市檢察院偵查終結(jié),已于2014年6月10日向成都市中級人民法院提起公訴。

成都銀行高層震蕩

伴隨著毛志剛被調(diào)查,IPO前夕,成都銀行高層進(jìn)行了一系列人事變動

成都市檢察院稱,據(jù)查,毛志剛在擔(dān)任成都工業(yè)投資集團(tuán)有限公司董事長、成都銀行董事長期間,利用職務(wù)上的便利,為他人取得貸款、處理不良資産、承建電腦及裝修業(yè)務(wù)等提供幫助,非法收受他人財物共計人民幣1260萬元,同時還收受622.33萬股成都銀行股份。

與毛志剛一起被查的,還有成都銀行第一大股東成都投控集團(tuán)原董事長吳忠耘,被查時,吳還擔(dān)任成都銀行董事。

成都投控集團(tuán)成立於2008年9月3日,屬於成都市屬大型國企,業(yè)務(wù)覆蓋銀行、證券、保險等多個領(lǐng)域。截至2013年末,成都投控集團(tuán)總資産為224.15億元。2011年4月,成都投控集團(tuán)受讓多家成都國有企業(yè)和單位的股權(quán)後,成為成都銀行第一大股東,持股比例為20.07%。

2013年12月25日,成都市紀(jì)委宣佈,吳忠耘“涉嫌嚴(yán)重違紀(jì),目前正在接受組織調(diào)查”。據(jù)報道,吳忠耘係毛志剛一案牽扯出。

2014年5月27日,成都銀行股東大會上,撤換了吳忠耘董事職務(wù)。

面對著最高層因受賄被起訴,成都銀行在招股書中提示:“本行可能面臨聲譽(yù)風(fēng)險”。其稱,可能因?yàn)榻?jīng)營、管理及其他行為遭受負(fù)面評價,從而導(dǎo)致本行的業(yè)務(wù)開展及經(jīng)濟(jì)價值受到不利影響。

除了成都市原財政局長李捷替換毛志剛擔(dān)任董事長外,成都銀行行長也同時換人。2013年6月20日,成都組織部宣佈免去田華茂成都銀行行長職務(wù)(保留原待遇),任命王暉為新行長,田華茂目前擔(dān)任成都銀行副董事長。

王暉曾于2005年3月至2010年1月?lián)芜^成都銀行行長一職。當(dāng)時是四川省首位通過公開招聘上任的商業(yè)銀行行長,年僅37歲。2010年2月,成都銀行與豐隆銀行聯(lián)合成立錦程消費(fèi)金融公司後,王暉被調(diào)離成都銀行行長一職,擔(dān)任該下屬公司董事長。

毛志剛出事後,王暉被成都市政府調(diào)回,重新?lián)纬啥笺y行行長一職。

2014年4月,成都銀行副行長王慧離職,成都銀行並未披露其離職原因,公開資料顯示,王慧曾擔(dān)任成都工投集團(tuán)副總經(jīng)理、黨委委員。

地方融資平臺、房企貸高企

除了飽受高層腐敗的醜聞困擾以外,成都銀行還需要面對房地産行業(yè)下行以及地方債帶來的風(fēng)險

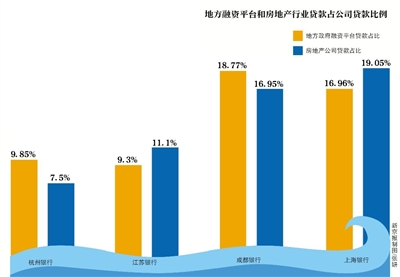

招股書顯示,截至2013年12月31日,成都銀行房地産行業(yè)公司貸款餘額為139.95億元,佔(zhàn)公司貸款總額比例的16.95%,不良貸款率為1.13%;個人房貸餘額170.1億元,佔(zhàn)個人貸款總額的62.16%,不良貸款率為0.18%。

在對建築業(yè)放貸上,報告期內(nèi),無論是總額和貸款佔(zhàn)比,都呈上升趨勢。2013年,建築業(yè)貸款餘額為85億元,佔(zhàn)公司貸款總額的10.32%;2012年,上述數(shù)值分別為70億元和9.98%。

分析指出,進(jìn)入2014年以來,房地産市場下行壓力加大,對於側(cè)重於房地産的銀行來説,風(fēng)險在不斷加大。

據(jù)統(tǒng)計,2013年中報顯示,16家上市銀行中,10家房地産貸款佔(zhàn)比成下降趨勢。

除了房地産相關(guān)行業(yè)外,成都銀行還需要面臨與地方政府融資平臺貸款有關(guān)的風(fēng)險。

截至2013年底,成都銀行地方融資平臺的公司類貸款餘額為154.96億元,按照現(xiàn)金流覆蓋分類,全覆蓋貸款139.57億元,佔(zhàn)比90.07%。

西南財經(jīng)大學(xué)副教授、博士生導(dǎo)師劉璐接受新京報採訪時稱:“目前地方債風(fēng)險較大,對於與地方政府關(guān)係密切的地方性商業(yè)銀行而言,一旦地方經(jīng)濟(jì)出現(xiàn)下滑,産生債務(wù)危機(jī),其首當(dāng)其衝會受到衝擊。”

此外,成都銀行還面臨業(yè)務(wù)開展相對集中于某些客戶、區(qū)域的風(fēng)險。截至2013年年末,成都銀行向最大十家單一客戶發(fā)放貸款總額為71.10億元,佔(zhàn)全部貸款的6.42%,佔(zhàn)資本凈額的37.01%;該行約84.41%的貸款來源於成都地區(qū)的客戶,如果最大十家單一貸款客戶的貸款品質(zhì)惡化或經(jīng)濟(jì)出現(xiàn)下滑,都可能致使該行不良率提升。

■ 延伸

地方銀行集體趕場IPO

分析稱IPO時機(jī)尷尬;或受地方債務(wù)風(fēng)險波及

6月30日,成都銀行、上海銀行、貴陽銀行、江蘇銀行、無錫農(nóng)村商業(yè)銀行等11家地方性商業(yè)銀行出現(xiàn)在證監(jiān)會官網(wǎng)的預(yù)披露名單中。經(jīng)過兩年的等待,排隊(duì)多年的地方銀行,終於盼到了上市的曙光。

不過,對於此次衝擊IPO的地方性商業(yè)銀行來説,或許不是更好的時機(jī)。就在當(dāng)天早些時候,中國銀行業(yè)協(xié)會發(fā)佈了《中國銀行業(yè)報告(2014)》,報告稱,今年銀行業(yè)整體規(guī)模增速趨緩將成為新常態(tài),凈利潤增速可能進(jìn)一步回落到9%左右。

報告還指出融資平臺相關(guān)貸款應(yīng)予以高度關(guān)注。在地方債危機(jī)凸顯的形勢下,曾經(jīng)的優(yōu)勢,正逐步成為地方銀行的負(fù)擔(dān)。

尷尬的上市時機(jī)

沉寂多年後,A股市場可能又將迎來一批銀行股。6月30日,本輪預(yù)披露最後一天,11家地方性商業(yè)銀行集體亮相,在證監(jiān)會官網(wǎng)預(yù)披露了招股書。除了江蘇江陰農(nóng)村商業(yè)銀行和江蘇張家港農(nóng)村商業(yè)銀行在深交所中小板上市外,其餘9家均將在上交所上市。

這11家銀行,不乏排隊(duì)A股IPO多時的。江蘇銀行和上海銀行早在2010年就有上市的想法;成都銀行也于2011年提出了首次公開發(fā)行並上市方案。

由於IPO暫停,使這些銀行的上市日程一再推遲。部分銀行選擇到香港上市,像重慶銀行、哈爾濱銀行。

11家銀行都稱,所募集的資金扣除發(fā)行費(fèi)用後,將全部用於補(bǔ)充資本金。

中國社科院金融研究所銀行研究室主任曾剛在接受新京報記者採訪時稱:“自從銀監(jiān)會要求中小銀行提高資本充足率後,中小銀行面臨資本衝擊的壓力不斷增大。”

2012年1月1日起開始實(shí)施的《商業(yè)銀行資本管理辦法》要求,中小商業(yè)銀行資本充足率不低於10.5%。面對著資本充足率帶來的壓力,上市融資成為中小商業(yè)銀行最好的選擇。

不過,在曾剛眼中,此時這些中小銀行選擇上市,時機(jī)並不好。

曾剛稱,目前市場對銀行股的估值都很低。自去年年中以後,受各種因素影響,A股市場銀行股普遍跌至凈資産之下。對於11家擬上市的城商行、農(nóng)商行來説,對其IPO形成了挑戰(zhàn)。

曾剛認(rèn)為,眼下不是銀行股上市的好時機(jī)。新發(fā)如果低於凈值,公司肯定不願意,但是如果定價高了,投資者不一定買賬。

“因?yàn)榇笮蜕虡I(yè)銀行比起即將上市的銀行,肯定是有優(yōu)勢。”曾剛稱:“既然更好的都處於凈發(fā)狀態(tài),投資者為什麼要去買差的呢。”

市場對銀行股的悲觀心態(tài),使得衝擊IPO的銀行股處於一個尷尬的位置。

地方債務(wù)危機(jī)或波及業(yè)績

值得關(guān)注的是,杭州銀行、上海銀行等多家強(qiáng)調(diào)“與地方政府融資平臺的風(fēng)險”。

截至2013年底,杭州銀行關(guān)於地方政府融資平臺貸款餘額為119.82億元,到期期限大部分是5年以內(nèi)。其中正常類貸款餘額為118.88億元,關(guān)注類貸款餘額為0.94億元。

同期,上海銀行地方融資平臺貸款額達(dá)到549.56億元,佔(zhàn)其全部公司貸款的16.96%。

江蘇銀行截至2013年底,地方政府融資平臺貸款餘額為318.59億元佔(zhàn)貸款總額的比例為7.8%。

江蘇江陰農(nóng)村商業(yè)銀行稱,截至2013年末,其政府融資平臺貸款對象共22家,貸款餘額為11.58億元,佔(zhàn)貸款總餘額的2.65%。

貴陽銀行則沒有披露地方政府融資平臺的貸款餘額,在招股書中,其稱“政府融資平臺貸款品質(zhì)較好”,並沒有直接稱無不良貸款,而是表示“不良貸款率低於貸款的平均不良貸款率水準(zhǔn)”。

雖然上海等多家銀行稱地方政府融資平臺“無不良貸款”,但其也強(qiáng)調(diào),由於地方政府財政收入主要來源於各項(xiàng)稅費(fèi)和土地出讓收入,因此,經(jīng)濟(jì)週期和波動也將間接對本行該類貸款品質(zhì)産生不利影響。

進(jìn)入2014年,地方債帶來的壓力日趨明顯。

國家審計署此前的審計報告顯示,2013年6月底至2014年3月底,9個省本級為償還到期債務(wù)舉借新債579.3億元,仍有8.21億元逾期未還。

央行此前發(fā)佈的《中國金融穩(wěn)定報告2014》稱,地方政府融資平臺貸款逐步進(jìn)入還債高峰期,約37.5%的貸款在2013年至2015年內(nèi)到期。

中國銀行業(yè)協(xié)會6月30日發(fā)佈的《中國銀行業(yè)報告(2014)》也強(qiáng)調(diào):“對地方政府融資平臺、房地産行業(yè)等信用風(fēng)險管理,加大不良貸款管理和清收處置力度。”

上述報告同時指出,不良壓力日益積聚,成為2014年吞噬盈利的最大不確定性。

江蘇地區(qū)銀行不良貸款率高企

本次衝擊IPO的11家銀行中,江蘇地區(qū)的商業(yè)銀行就有6家。除了江蘇銀行是城市商業(yè)銀行外,其餘5家都是農(nóng)村商業(yè)銀行。

中國銀監(jiān)會此前發(fā)佈的《中國銀行業(yè)監(jiān)督管理委員會2013年報》顯示,2013年底,江浙地區(qū)不良貸款率規(guī)模最大。

2013年底,江蘇省不良貸款餘額為717.5億元,同比增加188.6億元,不良率為1.23%,同比上升0.19個百分點(diǎn)。

這種情況在幾家擬上市的江蘇地區(qū)銀行身上,也可窺見。2013年底,除江蘇常熟農(nóng)村商業(yè)銀行外,江蘇地區(qū)其他5家銀行不良貸款率高於1%。其中,江蘇吳江農(nóng)村商業(yè)銀行達(dá)到1.35%。江蘇常熟農(nóng)村商業(yè)銀行的不良貸款率也達(dá)到0.99%,且報告期內(nèi)呈上升趨勢。

多家銀行在預(yù)披露文件中提醒道“本行不能保證貸款組合的不良貸款比率持續(xù)下降”。

不過,對於江蘇地區(qū)銀行不良貸款高於其他地方的問題,曾剛認(rèn)為,此數(shù)值沒有什麼問題。曾剛稱,農(nóng)村商業(yè)銀行的不良貸款率本來就要高於城市商業(yè)銀行。面對農(nóng)村地區(qū)的個人或小企業(yè)的貸款,風(fēng)險的確要高於城市的大企業(yè)。

“風(fēng)險與收益是相伴隨的,農(nóng)村商業(yè)銀行雖然風(fēng)險大一些,但是其議價能力高於城市商業(yè)銀行,相對而言,收益會更高。”曾剛表示。

曾剛稱,相比較發(fā)達(dá)國家,我國銀行的不良貸款率還是很低的,歐洲一些好的銀行,不良貸款率都達(dá)到4%。

不過,有分析指出,城商行、農(nóng)商行的客戶多集中于中小企業(yè)和個體商戶,在經(jīng)濟(jì)下行週期,其面臨的潛在壞賬風(fēng)險更為突出。

江蘇鄰省的浙江也面臨著類似的困境。杭州銀行招股書披露,雖然得益於開業(yè)晚,溫州支行受溫州地區(qū)民間借貸引發(fā)的信用風(fēng)波影響不大,但截至2013年底,溫州分行不良貸款率1.76%。

杭州銀行表示,與溫州企業(yè)相關(guān)的聯(lián)保聯(lián)貸業(yè)務(wù)可能會對其他地區(qū)企業(yè)的償債能力造成不利影響。本行主要經(jīng)營區(qū)域位於浙江杭州及其周邊地區(qū),如果浙江地區(qū)經(jīng)濟(jì)情況持續(xù)惡化導(dǎo)致大量中、小企業(yè)因經(jīng)營狀況變差而出現(xiàn)償債危機(jī),則可能會導(dǎo)致本行整體不良貸款增加、貸款損失準(zhǔn)備不足,從而對本行的資産品質(zhì)、經(jīng)營業(yè)績和財務(wù)狀況産生重大不利影響。

[責(zé)任編輯: 林天泉]

近日,浙江義烏一名男子在網(wǎng)上不斷炫富,還用百元大鈔點(diǎn)煙...

關(guān)注臺灣食品油事件